Hoy, nadie duda de que contratar un seguro de vida puede proteger nuestros intereses y los intereses de nuestras familias. En el ciclo de vida de una persona se producirán imprevistos, como enfermedades y accidentes, pero tenemos la oportunidad de adquirir un seguro de vida para predecir las necesidades económicas resultantes. Contratar un seguro de vida es una decisión acertada.

El objetivo principal del seguro es proteger a nuestros seres queridos, incluyéndonos a nosotros mismos, y garantizar que podamos mantener un estándar de calidad de vida en caso de cualquier imprevisto.

El objetivo principal del seguro es proteger a nuestros seres queridos, incluyéndonos a nosotros mismos, y garantizar que podamos mantener un estándar de calidad de vida en caso de cualquier imprevisto.

Protección familiar

El seguro de vida puede garantizar el apoyo económico en los momentos más difíciles, como el fallecimiento, lo que reduce en gran medida la capacidad económica de la familia. Cuando faltes, las responsabilidades financieras no desaparecerán, se convertirán en una carga adicional para tu familia.

Protección personal

¿Qué pasa si no tengo obligaciones familiares? En este caso, el seguro de vida puede incluir un seguro de accidentes o invalidez. Sufrir una discapacidad cambiará tu vida y, por lo general, aumentarás tus gastos al tiempo que se reducen tus ingresos, por lo que el seguro de vida puede proporcionar ingresos mensuales para compensar esta brecha económica.

Protección patrimonial

En caso de discapacidad o fallecimiento, se puede acortar el tan esperado legado de trabajo y planificación. El seguro de vida también garantiza que dispongas de efectivo que puedas utilizar para pagar los gastos, impuestos o servicios profesionales necesarios para gestionar el proceso de herencia.

Protección empresarial

Según datos de la OCDE, en todos los países, la principal estructura empresarial son las microempresas con menos de 10 trabajadores. En España, el 95% de las empresas tienen menos de 10 trabajadores.

Si eres un autónomo o un pequeño empresario, puedes contratar un seguro de vida para asegurar la continuidad del negocio, este seguro permite a tu familia mantener su estilo de vida durante el nombramiento de un nuevo gerente o traslado a la empresa.

Además, para los autónomos, las primas del seguro de vida pueden deducirse de la declaración del IRPF, hasta un máximo de 500 euros anuales.

Otras ventajas

El capital adquirido por el beneficiario del seguro de vida no forma parte del patrimonio, por tanto:

– La ley permite una autoevaluación parcial del dinero, que luego se puede utilizar para pagar los impuestos de la herencia.

– Los beneficiarios pueden ser designados libremente y no es necesario que sean herederos legales, por ejemplo, se acostumbra designar a un banco como beneficiario de los préstamos hipotecarios pendientes.

– Si tienes deudas, puedes estar exento de los derechos de herencia, pero los beneficiarios del seguro seguirán recibiendo una compensación, incluso si no obtienen los derechos de herencia. Por lo tanto, el seguro de vida es una buena fórmula para dejar dinero a los hijos, incluso si tienen deudas (siempre que el monto de las primas del seguro no sea proporcional a los activos del contratante).

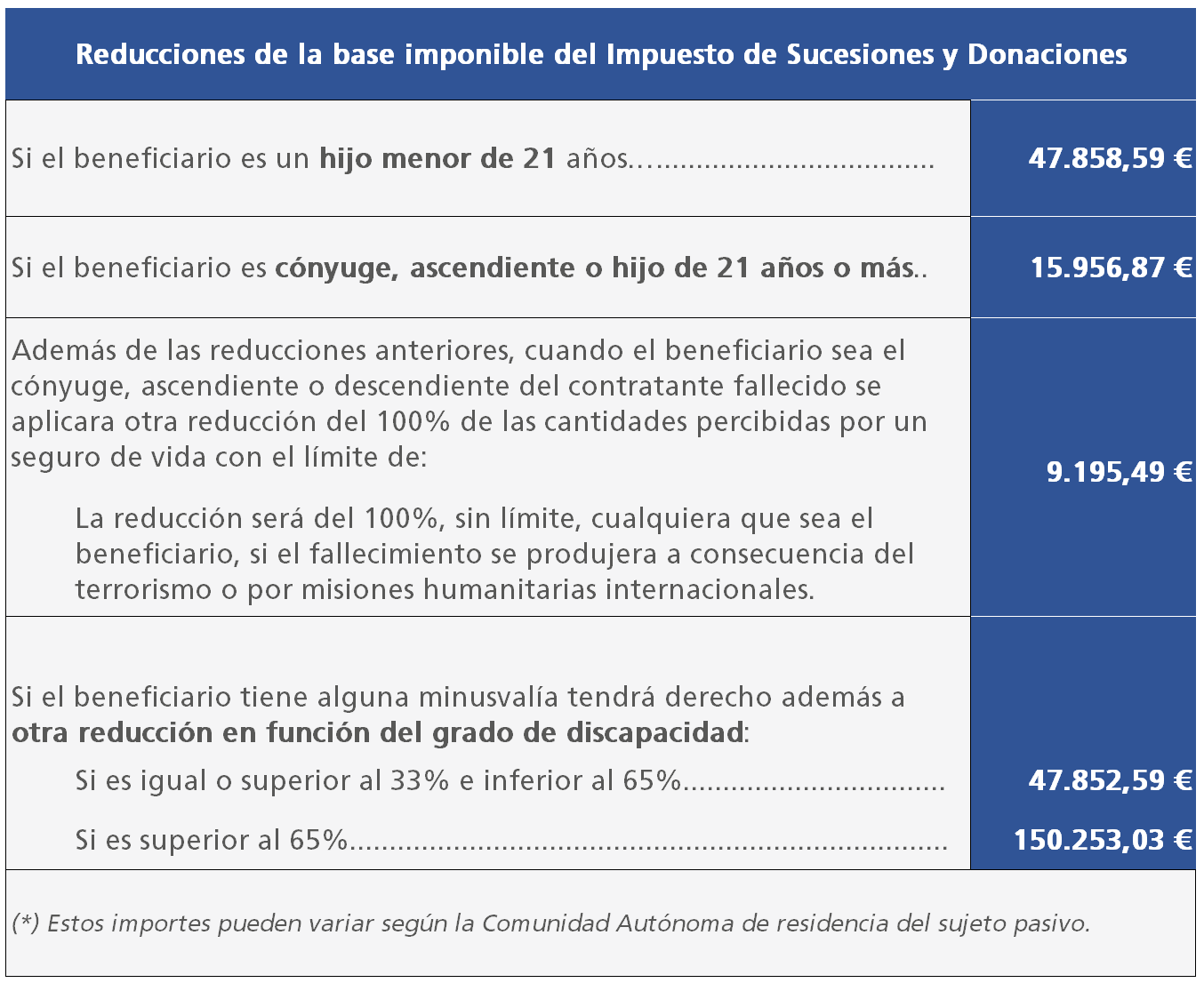

El dinero recibido por el beneficiario tributarán por el impuesto sobre sucesiones y donaciones (ISD). El ISD es un tributo destinado a las comunidades autónomas, que han establecido medidas de reducción de impuestos que pueden reducir el impuesto a pagar hasta en un 99%.

En la siguiente tabla se recogen las reducciones que deberían utilizarse con carácter general, aunque a estas reducciones hay que añadir las deducciones adicionales que determine la comunidad autónoma:

Cómo calcular el capital asegurado

El capital del seguro es la cantidad que recibirán los beneficiarios de un seguro de vida.

Realizar cálculos conscientes y responsables determinará el nivel de protección que brindamos a los beneficiarios, es importante no quedarse cortos, para que podamos obtener fondos que realmente les sean de ayuda.

Generalmente, la cantidad que se debe recibir debe ser aproximadamente 5 veces el ingreso anual de la familia. Esta regla nos proporciona un punto de partida, pero siempre recomendamos que busques asesoramiento profesional.

Los consultores profesionales nos ayudarán a realizar un plan serio y activo, y analizarán la situación de acuerdo al nivel de ingresos de cada asegurado, deudas, dependientes, gastos recurrentes y demás riesgos u obligaciones que puedan surgir.

Algunos de los factores más importantes a considerar son:

– El saldo pendiente de la hipoteca de la vivienda familiar o segunda vivienda.

– Otros créditos pendientes, como automóviles, préstamos para reformas u otros créditos al consumo.

– Ingresos familiares, porque el asegurado es la única persona que aporta ingresos en el hogar, porque dichos ingresos también son complementarios a los ingresos de la pareja.

– El tipo de familia y su momento vital. Las familias con niños en edad escolar deberán prever los costos adicionales de cuidado y educación, si no hay niños o son independientes, no hay necesidad de considerar estos costos.

– Finalmente, es importante determinar el tiempo de adaptación, durante el cual el apoyo económico que brinda el seguro de vida es fundamental.

¿Entonces cuál sería el capital asegurado óptimo?

Existe una formula muy sencilla con la que poder calcularlo:

CAPITAL ASEGURADO ÓPTIMO = INGRESOS ANUALES x 5 + TOTAL DEUDAS PENDIENTES

Esta fórmula permitirá a nuestras familias afrontar la nueva etapa de la vida con suficiente amortiguación económica, para que puedan adaptarse al nuevo entorno de forma planificada sin estar bajo la presión de la nueva situación.